К. Лиухто

В 2013 г. объем прямых иностранных инвестиций (ПИИ) из России резко увеличился и превысил 500 млрд дол. США, однако в следующем году произошло его сокращение на 15 %. С учетом таких колебаний объема представляется необходимым проанализировать причины, побуждающие российские компании инвестировать за рубеж, а также характер влияния экономических санкций на объем российских ПИИ.

В настоящей статье отмечается, что большая часть российских ПИИ связана с финансированием операций, проводимых российскими корпорациями на внутреннем рынке. Автор приходит к заключению о том, что санкции Запада против России в основном нацелены на ограниченный круг российских граждан и компаний, но, поскольку они касаются ключевых фигур политики РФ, крупнейших банков и нефтегазовых добывающих компаний России, прямое влияние санкций на инвестиции может оказаться значительным. Необходимо также принимать во внимание и непрямое влияние санкций, такое как снижение курса рубля и повышение процентных ставок российскими банками, что ослабляет способность российских компаний инвестировать за рубеж. Кроме того, охлаждение политических отношений с Западом может стать причиной ухода крупных российских компаний с западного рынка и снизить желание новых компаний выходить на него. Ответные санкции России пока не оказывают прямого влияния на объем российских ПИИ, но некоторые государственные предприятия могут принять решение о поддержке российской санкционной политики.

Ключевые слова: причины российских внешних инвестиций, таксономия Дж. Даннинга, российские прямые иностранные инвестиции, влияние экономических санкций на экономические отношения России и ЕС

Шестое место в мире по объему ПИИ в 2014 году1

Завершение процесса приватизации в крупных секторах экономики РФ и промышленная реструктуризация 90-х гг. прошлого столетия способствовали продвижению российских корпораций за рубеж. Другой причиной, обусловившей интернационализацию, стало улучшение благосостояния российских компаний и их обогащение2.

Начало роста объема российских иностранных инвестиций совпадает с началом стремительного увеличения цен на нефть. В январе 1999 г. стоимость нефти едва составляла более 10 дол. США за баррель, а в июне 2008-го ее стоимость превысила 130 дол. США [14]; одновременно с ростом стоимости происходит и резкое увеличение объемов добываемой нефти — от 6,2 млн до почти 10,8 млн баррелей [3; 4]. Бум нефтедобычи и его побочное воздействие на экономику России позволили инвестировать за рубеж не только нефтяным компаниям РФ, но и некоторым ресурсно-ориентированным корпорациям благодаря росту цен на сырье [51].

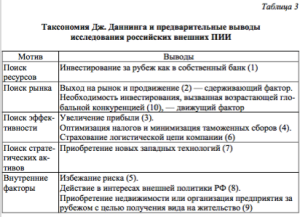

До второй половины 1990-х гг. российские компании на международном рынке были редкостью, а приток капитала в Россию значительно преобладал над его экспортом. В 1995 г. объем прямых иностранных инвестиций3 из РФ составлял 3 млрд дол. США. В период с 1995 по 2014 г. рост ПИИ был довольно равномерным, однако в 2014 г. произошел спад их объема практически на 15%. В конце 2014 г. совокупный объем прямых иностранных инвестиций из России составлял около 400 млрд дол. США, это означало, что с 1996 по 2014 г. объем российских ПИИ вырос в 100 раз, а его доля в мировом объеме ПИИ увеличилась в 10 раз (табл. 1).

Объемы российских внутренних и иностранных прямых капиталовложений увеличивались во взаимозависимости. В значительной степени это объясняется влиянием «кипрского бумеранга» — когда приток средств из России в банки Кипра фактически равнялся движению капитала в обратном направлении. При этом необходимо отметить, что к концу 2013 г. объем российских инвестиций на Кипре (161 млрд дол. США) был практически равен объему кипрских инвестиций в РФ (149 млрд дол. США), согласно данным Центробанка России [6]. Таким образом, некоторые российские корпорации рассматривали Кипр исключительно как собственный банк или депозитарий, поэтому вычислить точный объем исходящих ПИИ в объеме российских внешних прямых иностранных инвестиций не представляется возможным. Однако если от общего объема российских внешних ПИИ вычесть объем инвестиций на Кипр и в офшоры, можно сделать вывод о том, что реальный объем российских внешних прямых иностранных инвестиций составляет от него менее половины.

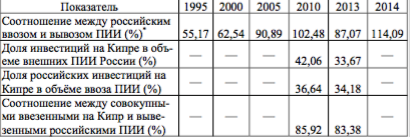

Несмотря на то что объем российских внешних ПИИ резко увеличился, доля инвестиций РФ в общем объеме внешних ПИИ в ЕС остается несущественной — менее 1% в 2013 г. [15]. При этом в некоторых государствах Евросоюза, таких как Австрия, страны Балтии и Болгария, доля российских инвестиций достигает 5 %, а на Кипре превышает 10 % (табл. 2).

Доля российских инвестиций в США (0,2%) меньше, чем доля инвестиций в Евросоюзе [38]; доля российских инвестиций в Китай также не превышает 1 % от общего объема поступивших в страну ПИИ.

При этом доля российских ПИИ в некоторые страны СНГ огромна: например, подавляющая часть поступивших в Таджикистан ПИИ принадлежит РФ, а доля российских инвестиций в Беларусь и Узбекистан в общем объеме ПИИ составляет 40—60 % (см. рис.).

Какую роль сыграло правительство России в том, что объем российских ПИИ в другие страны, будучи ранее мизерным, вырос до 56 млрд дол. США в 2014 г., сделав РФ шестой страной в мире по величине объема экспорта капитала? Как должны западные корпорации относиться к российскому капиталу сейчас, когда отношения между Россией и Западом охладели больше, чем когда-либо со времени распада СССР? Как повлияют санкции против РФ на экспорт российского капитала? Эти и другие вопросы в настоящее время беспокоят политических руководителей, бизнесменов и академиков.

Цель и результаты исследования

Цель настоящей статьи — приоткрыть завесу тайны, окутывающей информацию о российских ПИИ, и выявить возможные мотивы инвестирования российскими корпорациями за рубеж. Кроме того, анализируется влияние санкций против России и контрсанкций на объем российских ПИИ.

Изучением российских внешних ПИИ мы занялись во второй половине 1990-х гг., когда иностранное поглощение корпораций РФ стало предметом интереса западных СМИ. В течение почти 20 лет мы систематически изучали всё, что западные средства массовой информации, а также ученые публиковали на тему российских внешних ПИИ. Всего было проанализировано около 100 научных работ на эту тему [32]. Несмотря на то что в своих исследованиях мы учитывали все эти источники, в работе [32] делаются ссылки только на некоторые из них. Если у читателя возникнет интерес к обсуждаемой проблематике, указанная выше статья будет ему полезна, так как содержит наиболее полный обзор всех исследований российских внешних ПИИ, которые были проведены до настоящего момента.

Помимо систематического анализа печатного материала, в течение упомянутых 20 лет мы беседовали с многочисленными российскими и западными политическими руководителями, политиками, представителями власти, предпринимателями и учеными. Их мнения относительно российских внешних ПИИ являются частными или даже конфиденциальными.

Настоящая статья представляет собой «путевые заметки» моей 20летней исследовательской работы и, как и любые путевые заметки, может быть необъективной. Но, даже учитывая такой недостаток, настоящее исследование должно расширить границы традиционного представления о мотивации российских внешних ПИИ. Возможно, статья станет стимулом для усиления эмпирических исследований данной проблематики, что позволит оспорить некоторые выводы, сделанные ранее, и разрушит существующие мифы.

Для более полного понимания оснований мотивации российских внешних инвестиций в данной статье использована теория, наиболее распространенная в этой области знаний.

Теоретические предпосылки мотивации инвестирования за рубеж

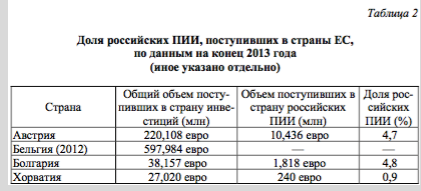

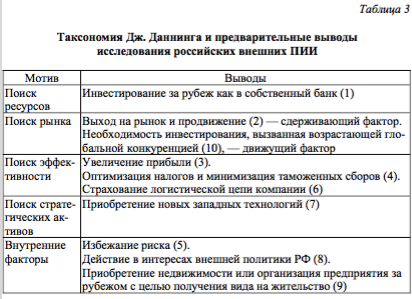

Наиболее цитируемая типология мотивации ПИИ — это таксономия Дж. Даннинга [11]. Она основана на его эклектической парадигме, известной также как концепция OLI (ownership, location, internalization — собственность, местонахождение, интернационализация) [10]. Эклектическая парадигма объясняет преимущества собственности (O), или «почему» ПИИ; преимущества местонахождения (L), или «куда» ПИИ; а также преимущества интернационализации (I), или «как» ПИИ. Таксономия Дж. Даннинга объясняет четыре базовые предпосылки, исходя из которых, фирма принимает решение об осуществлении ПИИ.

1. Поиск ресурсов: фирма инвестирует за рубеж, чтобы обрести ресурсы, которые недоступны на внутреннем рынке либо доступны, но по более высокой цене. В качестве примера приводятся: земля, трудовые ресурсы, капитал и природные ресурсы.

2. Поиск рынка: фирма инвестирует за рубеж для того, чтобы найти новых покупателей товаров и услуг. Иногда фирма следует возросшему потоку экспорта, клиентов или поставщиков на иностранные рынки, применяя стратегию «следуй за клиентом». Иногда физическое присутствие требуется для «поддержки» своих клиентов за рубежом и противодействия конкурентам.

3. Поиск эффективности: фирма инвестирует за рубеж, чтобы «воспользоваться разницей в наличии и стоимости эндаумента в разных странах» либо «использовать преимущества экономии от масштаба и дифференциации, а также различий потребительского спроса и возможностей предложения» [11, p. 60].

4. Поиск стратегических активов: фирма инвестирует за рубеж, чтобы обрести новые технологические базы и перестать эксплуатировать существующие и устаревшие.

В большинстве исследований по международному бизнесу (МБ) эклектическая парадигма Дж. Даннинга используется скорее в качестве объекта критики и собственных модификаций. Основными пунктами критики этой концепции являются: 1) невнимание к роли менеджеров; 2) невозможность анализа динамической эволюции транснациональных компаний; 3) нечеткие критерии оценки основных компонентов парадигмы и неясный характер их взаимосвязи; 4) недостаточное внимание к влиянию, которое оказывает политическая обстановка на фирму [9].

Лоррейн Иден [12] предлагает дополнить концепцию OLI компонентами «когда» и «почему»:

В детском саду моя воспитательница говорила, что для того, чтобы познакомиться с новым предметом, нужно задать себе пять вопросов: «кто/что?», «когда?», «где?», «почему?» и «как?». Мне всегда представлялось, что концепция OLI (ownership, location, internalization — собственность, местонахождение, интернационализация) является последовательностью этих вопросов. <…> Мое предположение заключается в том, что концепция OLI является скорее способом анализа таких понятий, как «транснациональные компании» и их «деятельность», при этом концепция отвечает только на три из пяти «детсадовских» вопросов: «почему?», «где?» и «как?» осуществляется деятельность МНК [12, p. 277].

Если следовать логике рассуждений Л. Иден, возникает вопрос: нужно ли теперь анализировать процесс интернационализации фирмы посредством трех традиционных вопросов — «почему?» (причины), «где?» (местонахождение), «как?» (способ интернационализации), а также двух новых — «когда?» (подходящий период интернационализации) и «кто/что?» (готовность интернационализировать). Руководство компании должно изучить все пять пунктов одновременно и принять наиболее выгодное для фирмы решение. Таким образом, решение об интернационализации является компромиссом, поскольку руководство, независимо от желания, вынуждено ответить на все эти вопросы.

Ч. Франко и соавторы работы [23] считают, что компоненты таксономии Даннинга дублируют друг друга, и предлагают дополненную классификацию ПИИ, основанную на анализе причин инвестирования. Их классификация состоит из трех элементов: 1) поиск ресурсов, 2) поиск рынка и 3) поиск нерыночных активов. Первый элемент во многом повторяет таксономию Дж. Даннинга, но имеет одно существенное отличие: технические и управленческие возможности рассматриваются не как ресурсы, а как нерыночные активы. Второй элемент также близок к таксономии, но Ч. Франко и другие подчеркивают, что разрабатываемый иностранный рынок не обязательно становится объектом ПИИ. Другими словами, ПИИ могут поступать и в прямой, и в непрямой форме. Отличие третьего элемента от таксономии Дж. Даннинга заключается в том, что в нем выделены активы, которые не переводятся напрямую посредством рыночных операций. Такие активы могут использоваться только внутри страны или в регионе их создания.

Ч. Франко и его коллеги отмечают, что компоненты таксономии Дж. Даннинга дублируют друг друга, однако собственную четко структурированную классификацию они не предлагают и лишь модифицируют существующую таксономию.

Анализируя вклад Даннинга в изучение международного бизнеса, не стоит забывать, что он разрабатывал свою эклектическую парадигму на протяжении некоторого времени. Те авторы, которые используют его концепцию в качестве основы своего исследования, вполне могут опираться на разные версии данной парадигмы, что вносит еще большую неясность [13]. Отметим, что при этом Р. Нарула [36] предлагает упрощенную модель концепции OLI.

Подводя итог обзору теоретических работ, необходимо подчеркнуть, что несмотря на определенные недостатки, таксономия Дж. Даннинга обоснованно считается преобладающей концепцией в исследованиях по международному бизнесу, обладая наибольшей ясностью, в силу чего и была выбрана нами в качестве базы исследования в настоящей статье.

Наиболее распространенные причины, по которым российские фирмы инвестируют за рубеж

Причины, по которым российские компании могут инвестировать за рубеж, а также их стратегии интернационализации могут различаться в зависимости от места, времени и отрасли промышленности [22; 25; 47], однако мы попытались выделить 10 наиболее частых мотивов инвестирования российскими компаниями за рубеж.

1. Инвестирование за рубеж как в собственный банк: несмотря на то что в РФ больше не существует ограничений на экспорт капитала, российским корпорациям намного удобнее осуществлять свои финансовые операции, когда они удерживают часть своего капитала за границей, кроме того, его можно использовать и в качестве обеспечения при получении иностранного кредита. Часть российских внешних ПИИ была использована для проведения операций на внутреннем рынке, что отчасти объясняет огромный объем возвращающегося в страну в форме ПИИ ранее вывезенного капитала4.

2. Выход на рынок и продвижение: количество российских компаний, имеющих внушительное производство за рубежом, на удивление невелико по сравнению с объемами капитала (более 400 млрд дол. США), вывезенного за границу. Это означает, что многие российские компании работают за рубежом как предприятия торговли и сбыта. Благодаря этому производители из РФ приближаются к конечному потребителю, а значит, могут избежать действия ненужных посредников [48]. Российские банки особенно преуспели в следовании за своими клиентами в процессе интернационализации [31].

3. Увеличение прибыли: прибыль выше в конце цепочки создания добавочной стоимости, поэтому многие российские фирмы продвинулись по этой цепочке и превратились из поставщиков сырья в продавцов конечных товаров.

4. Оптимизация налогов и минимизация таможенных сборов: российские компании предпочитают держать свои активы в странах с низким налогообложением или в офшорах. Некоторые компании применяют трансфертное ценообразование c целью минимизации таможенных сборов. Иногда производство переносится за пределы страны, чтобы избежать собственных экспортных сборов либо аналогичных сборов на импорт в другой стране.

5. Избежание риска: некоторые частные российские фирмы не держат все свои активы в РФ, учитывая потенциальный политический риск внутреннего рынка. Российские предприниматели усвоили золотое правило международного бизнеса: не хранить все яйца в одной корзине.

6. Страхование логистической цепи компании: некоторые российские компании приобрели логистические фирмы за рубежом, чтобы обеспечить экспорт своих товаров от внутреннего производственного предприятия до конечного зарубежного покупателя, поскольку зависимость от любого поставщика логистических услуг может создать затруднения в логистическом потоке.

7. Приобретение новых западных технологий: небольшое число российских наукоемких предприятий инвестируют за рубеж с целью приобретения передовых иностранных технологий (подробнее см. [18; 19; 39; 22]).

8. Действие в интересах российской внешней политики: очевидных фактов, подтверждающих то, что некоторые компании действуют в интересах внешней политики России, не отмечается, однако вполне вероятно, что некоторые российские инвестиции в развивающиеся страны были размещены в целях решения задач внешней политики, а не только в предпринимательских целях5.

9. Приобретение недвижимости или организация предприятия за рубежом с целью получения вида на жительство: эмпирические исследования показали, что мотивы инвестирования российскими МСП за рубеж могут выходить далеко за пределы традиционного рационализма бизнеса, и в качестве мотивации могут выступать некоторые личные интересы — иммиграция за рубеж, приобретение вида на жительство за границей либо иностранного гражданства [50]. В действительности довольно большое число российских граждан приобрели недвижимость в других странах либо открыли предприятие в ЕС с целью получения вида на жительство [24; 26; 29; 43].

10. Необходимость инвестирования, вызванная возрастающей глобальной конкуренцией: российский рынок — это лишь приблизительно 3% мировой экономики. Некоторые крупные российские предприятия осознают, что необходимым условием выживания при глобальной конкуренции является продвижение на внешние рынки; таким образом, ограничения внутреннего рынка подталкивают фирму к интернационализации.

При изучении мотивов экспорта российского капитала за рубеж не стоит забывать о непрямых инвестициях России через Кипр и другие страны в конечные точки [28; 41]. Причина большинства непрямых инвестиций РФ — в том, что российские компании держат свои активы в офшорах или в странах с низким налогообложением и используют их для финансирования своих операций в России или за границей. Довольно редко, однако, транзитные государства использовались для того, чтобы скрыть российское происхождение инвестиций во избежание негативной реакции со стороны правительств целевых стран, поскольку некоторые из них неохотно позволяли российским компаниям включаться в те сектора промышленности, которые они считают стратегически важными для функционирования своей экономики. В качестве примера может служить процесс приобретения некоторых европейских энергетических компаний [35; 42].

По материалам некоторых СМИ, использование подставных компаний иногда было связано с действиями российской внешней разведки [20; 46]. Однако не стоит расценивать работу этих компаний как истинных внешних инвесторов, поскольку большинство из них не соответствует определению ПИИ, к тому же они не были созданы для ведения бизнеса за рубежом. Аналогичным образом процесс «отмывания» денег не связан с легальным бизнесом [54], а его связь с ПИИ в настоящей статье не исследуется. На основе имеющихся данных не представляется возможным сделать вывод об отношениях между организованной преступностью в РФ и российскими внешними ПИИ [2; 52].

Выводы исследования сквозь призму таксономии Дж.Даннинга

Объем российских ПИИ вырос стремительно — в 100 раз с 1995 г. и в более чем 20 раз с 2000 г. Чрезвычайно низкие стартовые показатели 1995 г. и увеличение цен на природные ресурсы в новом тысячелетии стали, вероятно, ключевыми причинами такого резкого роста российских внешних ПИИ.

Возвращение в страну ранее вывезенного капитала в форме ПИИ по-прежнему происходит. Следующие статистические наблюдения подтверждают этот факт: 1) объем внешних российских ПИИ рос параллельно объему внутренних ПИИ; 2) небольшой и менее процветающий Кипр выступает важнейшим местом внешних российских ПИИ и самым большим источником внутренних ПИИ. Возвращение ранее вывезенного капитала происходит по ряду причин: некоторые российские компании таким образом избегают налогов или потенциальных рисков внутреннего рынка, в то время как другие при помощи этого механизма получают более выгодные кредиты в западных организациях для финансирования собственных операций на внутреннем рынке.

Россия, кроме того, является крупнейшей страной в мире (территория РФ почти в два раза больше территории США и почти в четыре раза больше, чем территория ЕС), обладающей гигантским запасом природных ресурсов. Рынок рабочей силы в России характеризуется как квалифицированный, относительно большой и недорогой по сравнению с западным. Кроме того, очевидно, что поиск ресурсов не является преобладающим мотивом интернационализации российских компаний, хотя некоторые нефтяные и металлургические предприятия приобретают месторождения и шахты за рубежом, особенно в развивающихся странах. Тем не менее есть одно исключение из данного правила — это капитал. Другими словами, доступ к менее дорогому источнику финансирования в западных банках — одна из основных причин, по которым российские корпорации открывают свои предприятия за границей и возвращают средства обратно в страну .

Российские компании имеют сравнительно мало производств за рубежом, если учитывать общий объем российских внешних ПИИ (больше 400 млрд дол. США). Неудивительно, что огромные источники внутренних природных ресурсов составляют ядро конкурентоспособности российских компаний. Несмотря на то что объемы производства за границей невелики, объемы продаж и сбыта существенны. На основе этого можно сделать вывод, что поиск рынка (включая обслуживание старых и поиск новых покупателей) и стремление к эффективности (включая повышение прибыли, минимизацию транзакционных затрат и обеспечение эффективной поставки товаров потребителям) выступают преобладающими мотивами интернационализации российских компаний. Поиск стратегических активов остается незначительной причиной инвестирования, однако некоторые наукоемкие предприятия уже приобрели несколько западных компаний с целью заимствования современных технологий.

Россия — крупнейший в мире производитель и экспортер энергии, поэтому тот факт, что за некоторыми внешними ПИИ из РФ прослеживаются внешнеполитические решения, вполне понятен. В этом отношении Россия не сильно отличается от других мировых держав. Предотвращение риска, связанного с потенциальным политическим риском, является менее распространенным мотивом ПИИ. Но, поскольку данный аспект инвестирования не подвергался существенным эмпирическим исследованиям, оценить влияние этого параметра сложно. Внешнее инвестирование, обусловленное стремлением получить вид на жительство за границей, стало следующим необычным мотивом ПИИ. Несмотря на то что данный инвестиционный мотив приобрел довольно быстрое распространение, не стоит преувеличивать его роль в общем объеме внешних российских ПИИ. Кроме того, следует заметить, что статистически Россия не возглавляет список стран, чьи граждане получают больше всего видов на жительство в государствах ЕС [17].

Перечисленные внутренние факторы внешних российских ПИИ предполагают незначительное изменение таксономии Даннинга6. Исключив три вышеперечисленные особые причины инвестиций, невозможно будет охарактеризовать различия между основными причинами инвестирования компаниями РФ за рубеж и компаниями других стран. Таким образом, за последние 20 лет российский внешний инвестор превратился в глазах западных исследователей МБ в «рядового» инвестора (табл. 3).

Влияние санкций против РФ на российские внешние ПИИ

До настоящего времени санкции не оказали влияния на внешние ПИИ из России, однако государственные предприятия РФ не могут не учитывать санкционной политики, но это вовсе не означает, что правительство не позволит им инвестировать за рубеж. Тем не менее период действия санкций накладывает больше обязательств на государственные компании и на крупнейшие частные корпорации по информированию правительства о своих внешних инвестиционных планах.

В свою очередь санкции Запада направлены на сотню российских граждан и десяток компаний7. Общее число людей и компаний, попавших под санкции, невелико, но к ним относятся ключевые фигуры российской политики и экономики, крупнейшие нефтегазовые компании («Роснефть», «Газпром», «ЛУКойл» и «Новатек»), а также некоторые ведущие банки («Сбербанк», «Газпромбанк» и «Внешэкономбанк»), поэтому прямое влияние санкций очевидно.

Косвенное влияние санкций на экономику — снижение курса рубля и повышения процентных ставок — может оказаться более существенным, чем прямое, поскольку санкционные ограничения ослабляют способность всех российских предприятий инвестировать за рубеж. Кроме того, политическая и экономическая среда ЕС и США может отвратить российские корпорации от западных рынков. В качестве недавнего примера назовем крупнейшего российского внешнего инвестора «Газпром» [30]: «Газпром Германия» объявил в конце июля 2015 г. о реструктуризации своих внешних активов «ввиду ухудшения экономических и политических условий» [49].

Несмотря на то что «Газпром» собирается сократить свое присутствие на западном рынке, некоторые государственные российские компании стремятся к внешнему инвестированию. Так, судостроительная компания Arctech Helsinki Shipyard в конце 2014 г. была приобретена российской компанией Russian United Shipbuilding Corporation [1], а «Росатом» стремится стать главным владельцем Финской атомной электростанции [53].

Подводя итог, отметим, что «картина» внешних российских ПИИ была написана отнюдь не в мрачных тонах, но в январе-мае 2015 г. экспорт капитала из РФ сократился на 30% [8]. Поскольку объем поступающих в страну ПИИ стремится сравниться с объемом их экспорта, будущее внешних российских ПИИ в западные страны неопределенно.

По мере того как компании и их трансграничные инвестиции возводят мосты между странами, необходимо поддерживать неполитические инвестиции, несмотря на охлаждение отношений между Россией и Западом. Поскольку малые и средние предприятия не являются политическими акторами, Европейская комиссия и Правительство России должны сделать все возможное для развития предпринимательской среды, восприимчивой к входящим инвестициям, и поддерживать интернационализацию МСП.

Калининградская область — российский эксклав, окруженный странами Евросоюза, — может стать пилотной зоной международного сотрудничества малого и среднего бизнеса. РФ и ЕС могут разработать здесь совместные программы содействия интернационализации МСП. Подобный совместный акт доброй воли необходим, чтобы разорвать порочный круг взаимных санкций. Нужно признать, что существующие пути развития ведут в тупик. Лидеры наших стран должны в кратчайшие сроки найти приемлемый вариант разрешения украинского кризиса, ведь время ускользает от нас быстрее, чем мы можем себе представить.

Список литературы

1. Arctech Helsinki Shipyard to Russian Ownership. URL: http://arctech.fi/arctechhelsinki-shipyard-to-russian-ownership/ (дата обращения: 30.12.2014).

2. Bakowski P. Russian organized crime: The EU perspective// Library Briefing. Library of the European Parliament. 04.03.2011.

3. BP Statistical Review of World Energy. June 2006. British Petroleum, 2006.

4. BP Statistical Review of World Energy. June 2014. British Petroleum, 2014.

- Bulatov A.S. Russian Direct Investment Abroad: Main Motivations in the Post-Soviet Period // Transnational Corporations. 1998. No7:1. P. 69—82.

6. Russian Federation: Outward Foreign Direct Investment Positions by Instruments and Geographical Allocation in 2009—2013 / Central Bank of Russia. URL: http://www.cbr.ru/eng/statistics/ (дата обращения: 15.03.2015).

7. The World Factbook. URL: https://www.cia.gov/library/publications/the-world-factbook/ (дата обращения: 15.03.2015).

8. Внешняя торговля Российской Федерации по основным странам за январь — май 2015 г. // Customs Russia. URL: www.customs.ru (дата обращения: 14.05.2015).

- Devinney T.M., Midgley D.F., Venaik S. Managerial Beliefs, Market Contestability and Dominant Strategic Orientation in the Eclectic Paradigm // INSEAD Working Papers. 2002/92/MK/. 2002.

10. Dunning J. Trade, Location of Economic Activity and the Multinational Enterprise: A search for an eclectic approach. L.: Macmillan, 1977.

11. Dunning J. Multinational Enterprises and the Global Economy. Harlow: Addison-Wesley, 1993.

12. Eden L. A critical reflection and some conclusions on OLI // International Business and the Eclectic Paradigm: Developing the OLI framework / ed. by J. Cantwell, R. Narula. L.: Routledge. 2003. P. 277—297.

13. Eden L., Li D. Rethinking the O in Dunning’s OLI/Eclectic Paradigm // Multinational Business Review. 2010. No18:1. P. 13—34.

- Europe Brent Spot Price FOB/ U.S. Energy Information Administration. URL: http://www.eia.gov/dnav/pet/hist/LeafHandler.ashx?n=pet&s=rbrte&f=m (дата обращения: 14.05.2015).

- EU Foreign Direct Investment / European Commission. URL: http://trade.ec.europa.eu/doclib/html/122532.htm (дата обращения: 14.05.2015).

16. Monitoring of Direct Investments of Russia, Belarus, Kazakhstan and Ukraine in Eurasia — 2014 /Eurasian Development Bank (2014). URL: http://www.eabr.org/e/research/centreCIS/projectsandreportsCIS/project28/ (дата обращения: 10.05.2015).

17. Resident permits statistics / Eurostat. URL: http://ec.europa.eu/eurostat/ statistics-explained/index.php/Residence_permits_statistics (дата обращения: 19.12.2014).

18. Filippov S. Russia’s Emerging Multinationals: Trends and Issues // Working Paper. 2008. Series N 062.

19. Filippov S. Emerging Russian multinationals: Innovation, technology, and internationalization // Journal of East-West Business. 2011. No 17:2—3. Р. 184—194.

- Fitsanakis J. FBI raids alleged Russian front-company, indicts 11 on spy charges, Intelnews 4.10.2012. URL: http://intelnews.org/2012/10/04/01-1102/ (дата обращения: 19.04.2015).

21. The World’s Billionairs: Russia/ Forbes. URL: http://www.forbes.com/ billionaires/#version:static_country:Russia (дата обращения: 19.07.2015).

22. Fortescue S., Hanson P. What drives Russian outward foreign direct investment? Some observations on the steel industry // Post-Communist Economies. 2015. No27:3. Р. 283—305.

23. Franco C., Rentocchini F., Marzetti G.V. Why Do Firms Invest Abroad? An Analysis of the Motives Underlying Foreign Direct Investment // Social Science Research Network. URL: http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1283573 (дата обращения: 19.07.2015).

24. “The Golden Visas”. Where to buy a residence permit in Europe? / Grape Communications. URL: http://ee24.com/daily/article/the-golden-visas-where-tobuy-a-residence-permit-in-europe/ (дата обращения: 19.06.2015).

25. Heinrich A. Internationalisation, Market Structures and Enterprise Behaviour: The Janus-faced Russian Gas Monopoly Gazprom // East Goes West: The Internationalization of Eastern Enterprises / ed. by K. Liuhto. Lappeenranta University of Technology, 2001. Р. 51—87.

26. Jemberga S., Springe I. Latvia Torn Between Money and Fear of Russia// Eurasianet. 19.02.2015. URL: http://www.eurasianet.org/node/72166 (дата обращения: 19.07.2015).

27. Kalotay K. How to Explain the Foreign Expansion of Russian Firms// Journal of Financial Transformation. 2008. N1:24. Р. 53—61.

28. Kalotay K. Indirect FDI // The Journal of World Investment & Trade. 2012. N13:4. Р. 542—555.

29. Kaza Juris Latvia’s Offer of Residency Lures Investors // The Wall Street Journal 26.08.2013. URL: http://www.wsj.com/articles/SB10001424127887323608504579024710866871416 (дата обращения: 19.07.2015).

30. Kuznetsov A. Outward FDI from Russia and its policy context. update 2011. Columbia FDI Profiles, University of Columbia. 2011. URL: http://ccsi.columbia.edu/ files/2014/03/Profile_Russia_OFDI_-_2_August_2011_FINAL.pdf (дата обращения: 12.06.2015).

31. Liuhto K., Jumpponen J. Russian Corporations and Banks Abroad// Journal for East European Management Studies. 2003. N8:1. Р. 26—45.

32. Liuhto K., Majuri S. Outward Foreign Direct Investment from Russia: A Literature Review // Journal of East-West Business. 2014. N20:4. Р. 198—224.

33. Liuhto K., Vahtra P. Foreign Operations of Russia’s Largest Industrial Corporations: Building a Typology // Transnational Corporations. 2007. N16:1. Р. 117—144.

34. Iraq/Lukoil. URL: http://lukoil-overseas.com/projects/irak/ (дата обращения: 20.07.2015).

35. Makrychev A., Mommen A. The future of Putinism // Russia’s Changing Economic and Political Regimes: The Putin years and afterwards / ed. by A. Makarychev, A. Mommen. L.: Routledge. Р. 279—309.

36. Narula Rajneesh. Keeping the eclectic paradigm simple: a brief commentary and implications for ownership advantages // Working Paper. Series 2010-031. Maastricht, 2010.

37. Economic, Environmental and Social Statistics // OECD Factbook. 2013. URL: http://www.oecd-ilibrary.org/sites/factbook-2013-en/04/02/01/index.html? itemId=/content/chapter/factbook-2013-34-en (дата обращения: 05.02.2015).

38. Foreign Direct Investment in the United States: 2013 Report / Organization for International Investment. Washington, 2013.

39. Panibratov A. From National Leaders to Global Players: Evidence from Russian MNEs in the High Technology Sector // Internationalization of Emerging Economies and Firms / ed. by M. Marinov, S. Marinova. L.: Palgrave MacMillan, 2011. Р. 169—190.

40. Panibratov A. The Influence of the State on Expanding Russian MNEs: Advantage or Handicap?// Russie Nei Visions. 2013. N 73.

41. Pelto E., Vahtra P., Liuhto K. Cyp-Rus investment flows to central and eastern Europe: Russia’s direct and indirect investments via Cyprus to CEE. University of Turku, 2003.

42. Retmann A. Finland challenges mystery nuclear investor // Euobserver. 02.07.2015. URL: https://euobserver.com/beyond-brussels/129431 (дата обращения: 20.07.2015).

43. Rodriguez C. Want To Live In Europe? “Buy” A Residency Permit // Forbes. 29.09.2013. URL: http://www.forbes.com/sites/ceciliarodriguez/2013/09/29/ want-to-live-in-europe-buy-a-residency-permit/ (дата обращения: 20.07.2014).

44. Direct foreign investment from countries of the world to Ukraine economy // Ukrainian Statistical Service. URL: http://ukrstat.org/en/operativ/operativ2013/zd/ ivu/ivu_e/ivu0413_e.htm (дата обращения: 20.05.2015).

45. Several Annual World Investment Reports / UNCTAD (2000—2015). URL: http://unctad.org/en/pages/diae/world%20investment%20report/wir-series.aspx (дата обращения: 11.06.2015).

46. Usborne D. FBI raids suspected hi-tech front company run by ‘Russian agent’ // Independent 04.10.2012. URL: http://www.independent.co.uk/news/world/ americas/fbi-raids-suspected-hitech-front-company-run-by-russian-agent-8196616.html (дата обращения: 20.07.2015).

47. Vahtra P. Russian Investments in the CIS: Scope, Motivations and Leverage // Pan-European Institute. 2005. N 9.

48. Vahtra P. Expansion or Exodus?: Trends and Developments in Foreign Investments of Russia’s Largest Industrial Enterprises// Pan-European Institute. 2006. N1.

49. «Газпром» может устроить распродажу европейских активов // Ведомости. 2015. 30 июля.

50. Volchek D. Internationalization of small and medium-sized enterprises and impact of institutions of international entrepreneurship in emerging economies: The case of Russia. Lappeenranta University of Technology, 2013.

51. Volovik N. Russia’s foreign trade in November 2014 // Russian Economic Developments. 2015. N1. Р. 26—28.

52. Webster W., Cilluffo F. Russian Organized Crime and Corruption: Putin’s Challenge / Center for Strategic & International Studies. Washington DC, 2000.

53. Rosatom not looking to increase stake in Hanhikivi // World Nuclear News. 02.06.2015. URL: http://www.world-nuclear-news.org/NN-Rosatom-not-looking-toincrease-stake-in-Hanhikivi-02061502.html (дата обращения: 20.06.2015).

54. Venäläismieheltä takavarikoitiin 3,6 miljoonaa euroa käteistä — jäljet johtavat Uuteen-Seelantiin // YLE News. 22.07.2015. URL: http://yle.fi/uutiset/ venalaismiehelta_takavarikoitiin_36_miljoonaa_euroa_kateista__jaljet_johtavat_ uuteen-seelantiin/8172830 (дата обращения: 20.07.2015).

Об авторе

Кари Лиухто, профессор, директор Пан-Европейского института, Школа экономики, Университет г. Турку (Финляндия).

СНОСКИ:

1 Россия заняла шестое место по объему внешних ПИИ в 2014 г., однако эта позиция была не такой высокой по совокупному объему внешних ПИИ [45]. При анализе объема российских ПИИ необходимо учитывать, что инвестирование за рубеж началось в РФ в 1992 г., после распада СССР.

2 В начале 2015 г. суммарное состояние 86 официально признанных российских миллиардеров составило, по приблизительным оценкам, 335 млрд дол. США [21]. Для сравнения: ВВП Российской Федерации в 2014 г. составил 1857 млрд дол. США [7].

3 «ПИИ определяется как трансграничное инвестирование резидентом одной экономики с целью приобретения долгосрочного интереса в предприятии-резиденте другой экономики. Долгосрочный интерес предполагает существование долгосрочных отношений между прямым инвестором и предприятием, а также существенное влияние прямого инвестора на руководство предприятия» [37].

4 А. Булатов [5] исследует это явление, особенно стремление держать некоторые свои активы за пределами России с целью инвестирования их в РФ и за рубежом, проявившееся уже в середине 1990-х гг.

5 Нельзя полностью исключить возможность того, что внешняя политика России сыграла ключевую роль в приходе компании «ЛУКойл» в охваченный войной Ирак в 2009 г. [34]. Была также предпринята попытка создания типологии, объясняющей отношения между российскими внешними ПИИ и политикой правительства РФ [33]. Необходимо отметить, что влияние, которое оказывают действия российского правительства на ПИИ, неоднозначно [40]. Политические решения, например, не играют ключевой роли в продвижении металлургической промышленности на внешние рынки [22]. Важно отметить, что эта отрасль практически полностью принадлежит частным владельцам. В дальнейших исследованиях представляется необходимым рассмотреть отношения между причинами интернационализации российских государственных компаний и внешней политикой РФ, поскольку государственные компании по определению должны реализовывать задачи государственной политики, а по мере их интернационализации они становятся частью инструментария внешней политики страны.

6 Фундаментальное исследование применимости парадигмы OLI к российским ПИИ было проведено ЮНКТАД: «Эклектическая парадигма может быть применена к анализу российских транснациональных компаний с учетом внутренних факторов. Другие теории при дальнейшем исследовании потребуют более радикальных изменений» [27, p. 53].

7 Санкции Запада против России были введены с 17 марта 2014 г., спустя день после Крымского референдума. Западные санкции не представляют собой универсального пакета ограничений против России, поскольку ЕС и США направляют действие своих санкций против разных персон и предприятий. Несколько дней спустя после введения санкций Россия ответила пакетом контрсанкций, запретив въезд в страну 100 гражданам ЕС и прекратив импорт некоторых сельскохозяйственных товаров из государств, выдвинувших санкции против РФ.

7 Санкции Запада против России были введены с 17 марта 2014 г., спустя день после Крымского референдума. Западные санкции не представляют собой универсального пакета ограничений против России, поскольку ЕС и США направляют действие своих санкций против разных персон и предприятий. Несколько дней спустя после введения санкций Россия ответила пакетом контрсанкций, запретив въезд в страну 100 гражданам ЕС и прекратив импорт некоторых сельскохозяйственных товаров из государств, выдвинувших санкции против РФ.